こんにちは、ペクルです。 今日は、私のポートフォリオ(ペクルFC)で「FW(点取り屋)」として期待している成長株、アールプランナー(2983)について深掘り分析します。

時価総額150億未満の小型株ですが、「名古屋独自の文化」を背景にした成長ストーリーに惹かれ、ポートフォリオに組み入れています。

1. 企業概要:デザイン×SNSの現代っ子

- 企業名: アールプランナー(東証グロース:2983)

- 事業内容: 注文住宅・分譲住宅の販売、不動産仲介

【事業構成】

- 分譲住宅(建売):約6割

- 注文住宅:約2割

- その他(土地仲介など):約2割

【特徴:おしゃれで実用的高コスパ】 強みは「デザイン力」です。 直線を多用したモダンな外観や、実用性を兼ね備えた間取りが特徴で、20代~40代の一次取得者層(若年層)に支持されています。(会社資料より)

集客方法も今風で、展示場にお金をかけるわけでなく、InstagramなどのSNSマーケティングを駆使して効率よく集客しています。

2. 成長シナリオ:名古屋の「ケチ」が生んだ強靭な足腰

私がこの会社に投資した最大の理由は、「地域性」にあります。 現在の地域別売上は「東海エリア8割:首都圏2割」ですが、今後はこの首都圏エリアが成長ドライバーになります。

ここに、名古屋在住の私だからこそ感じるロジックがあります。

① 名古屋人は「お値打ち」に厳しい 名古屋には「いいものを安く買う=お値打ち」という文化があります。はっきり言えば、買い物に対して非常にシビア(ケチ)です。 アールプランナーは、この世界一厳しい名古屋の顧客に揉まれ、「デザインが良いのに安い」という限界ギリギリの商品力を磨いてきました。

② 東京進出は「重りを外したトレーニング」 そんな彼らが東京(首都圏)に進出するとどうなるか?

- 愛知県の平均単価: 3,500万円

- 関東の平均単価: 5,500万円

首都圏の顧客は名古屋に比べて価格許容度が高く(マイルドで)、単価も圧倒的に高いです。 つまり、「名古屋という重りを付けて筋トレしていた選手が、重りを外して東京フィールドを走る」ようなもので、 実際、中央線沿線などを重点的に攻めるドミナント戦略で、効率よく利益を伸ばしています。

3. 業績と指標分析(割安か、罠か?)

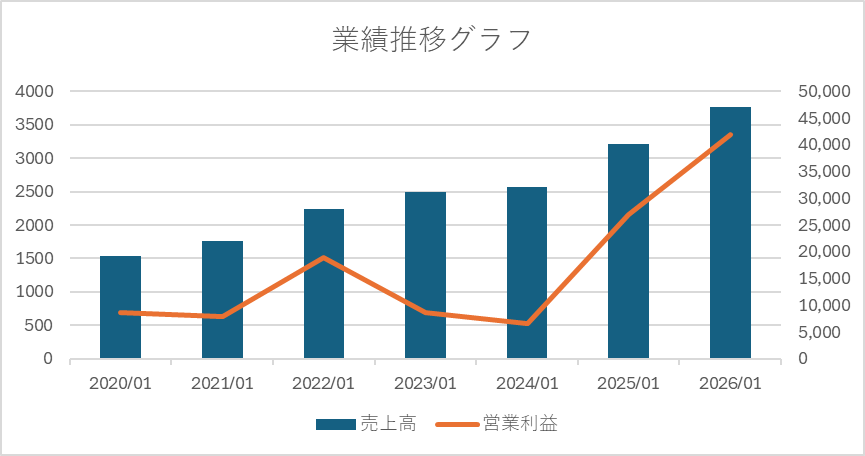

| 2020/03 | 2021/01 | 2022/05 | 2023/01 | 2024/01 | 2025/01 | 2026/01 | |

| 売上高 | 19,183 | 22,012 | 28,057 | 31,244 | 32,070 | 40,185 | 47,000 |

| 営業利益 | 687 | 625 | 1,519 | 692 | 532 | 2,163 | 3,350 |

| 営業利益率 | 3.50% | 2.80% | 5.40% | 2.20% | 1.60% | 5.30% | 7.10% |

| 経常利益 | 593 | 523 | 1,383 | 506 | 357 | 2,002 | 3,150 |

| 当期純利益 | 434 | 349 | 960 | 327 | 221 | 1,436 | 2,150 |

業績は売上高こそ右肩上がりですが、営業利益はコロナやインフレ(資材高騰)、在庫処分の値引きなどで一進一退でした。 しかし2026年度の直近の第2四半期では上方修正と増配を発表しています。

【現在の指標(2025/12/2時点)】

- 時価総額: 149億円

- PER: 6.95倍

- PBR: 2.2倍

- 配当利回り: 2.52%

- ROE: 32%

表面上のPERは6.8倍と激安に見えます。 「グレアム係数(PER×PBR)」で見ても約15倍と、割安目安の22.5倍を大きく下回っています。

【注意:有利子負債を考慮した「真の実力値」】 ただし、不動産銘柄は借入金(借金)が多いのが常です。 そこで、EV(企業価値:時価総額+有利子負債など)をNOPAT(みなし税引後営業利益)で割って、借金も含めた実質的な割安度を計算してみました。

- EV/NOPAT倍率: 約12倍

こう見ると「激安」というほどではなく、「適正~やや割安」という水準です。 表面的なPER6倍だけに飛びつかず、この借金の多さはリスクとして認識しておく必要があります。

4. リスク要因

投資する上で、以下のリスクは許容しなければなりません。

- 自己資本比率の低さ(19.8%): 土地の仕入れに多額の資金が必要なため、財務レバレッジがかかっています。

- 金利上昇リスク: 借入金の金利負担増に加え、住宅ローン金利が上がれば顧客の購入意欲が冷える可能性があります。

- 増資リスク: 自己資本比率が低いので「増資(株の希薄化)」の懸念があります。 ただ、会社としては「プライム市場上場」を目標に掲げています。プライムに行くには時価総額が足りないため、株価を下げるような下手な増資は、体力が持つ限り回避するのでは?と予想しています。

5. チャートと結論

引用 Yahoo!ファイナンス

第2四半期決算でストップ高をつけた後、一旦調整しましたが、底を打って再び高値を目指す動きに見えます。

【ペクル監督の総合評価】

- 成長性: ★★★★☆(東京攻略に期待)

- 割安度: ★★★☆☆(負債考慮で星3つ)

- 独自性: ★★★★★(名古屋仕込みのデザイン力)

リスクはありますが、それを補って余りある「名古屋仕込みの商品力」に賭けて、ポートフォリオのFWとして起用し続けます。

直近の注目イベント(12/9 決算発表)

記事執筆時点の直近では、2025年12月9日(火)に第3四半期の決算発表が予定されています。

第2四半期での上方修正に続き、この第3四半期でも通期目標に対する進捗率を維持できるかが焦点となります。

もしここで、関東エリアでの受注好調などが数字として裏付けられれば、株価はもう一段上のステージを目指す可能性があります。

逆に、進捗が思わしくなければ調整局面入りもあり得るため、ホルダーとしては「勝負の1日」として注視しています。

【免責事項】

本記事は、個人的な見解や分析に基づき情報提供のみを目的として作成されており、特定の銘柄の売買を推奨するものではありません。

記事内のデータや分析は、執筆時点(2025年12月2日)のものであり、将来の成果を保証するものではありません。

投資に関する最終的な決定は、ご自身の判断と責任において行っていただけますようお願いいたします。万が一、本記事の情報に基づいて被った損害についても、当ブログ管理人は一切の責任を負いかねます。

コメント